2022年CFA和FRM选哪个?

2021-11-24

摘要2022年CFA和FRM选哪个?CFA学姐整理关于CFA与FRM证书简介,考试内容对比、难度对比、就业方向对比等,帮助大家了解CFA和FRM。

2022年CFA和FRM选哪个?

CFA证书简介——投资专才的“黄金标准”

CFA全称Chartered Financial Analyst(特许注册金融分析师),是全球投资业里严格与含金量高的资格认证,被称为金融第一考的考试,为全球投资业在道德操守、专业标准及知识体系等方面设立了规范与标准。

FRM在风控领域是含金量最高的证书。CFA在投资领域含金量最高的证书。二者职业规划方向有些许不同。题主可以根据自己的职业方向选择合适的证书考取,无论哪个证书持证都会对从业有比较好的“锦上添花”的作用。

FRM证书和CFA证书的区别:

FRM证书简介——风控人才标准

FRM (Financial Risk Manager)是全球金融风险管理领域的一种资格认证,由美国“全球风险协会(GARP)设立。FRM在中国由人力资源和社会保障部批准为国家职业资格证书。

1.1FRM证书考试内容与CFA证书考试内容比较:

FRM偏向风险管理,定量(Quantitative)的比重更大。FRM里对于市场、操作、信用风险的讲解更加深入;CFA偏向投资,更加全面,包含了FRM没有的财务分析、股票投资、经济学、职业道德等,包含的知识点数倍于FRM。

FRM考试与CFA考试内容相同点:资本市场(债券,衍生品),数学统计,以及资产组合管理。对于相同的知识点,FRM的深度和广度介于CFA1级与2级之间。

FRM考试内容

PART Ⅰ(共100题)

其中风险管理基础(20%),数量分析(20% ),金融市场与金融产品( 30% ),估值与风险建模(30%)

PART Ⅱ(共80题)

市场风险测量与管理(20%),信用风险测量与管理(20%),操作风险与弹性(20%),流动性风险与资金风险(15%),风险管理与投资管理(15%),当前金融案例(10%)

CFA考试内容

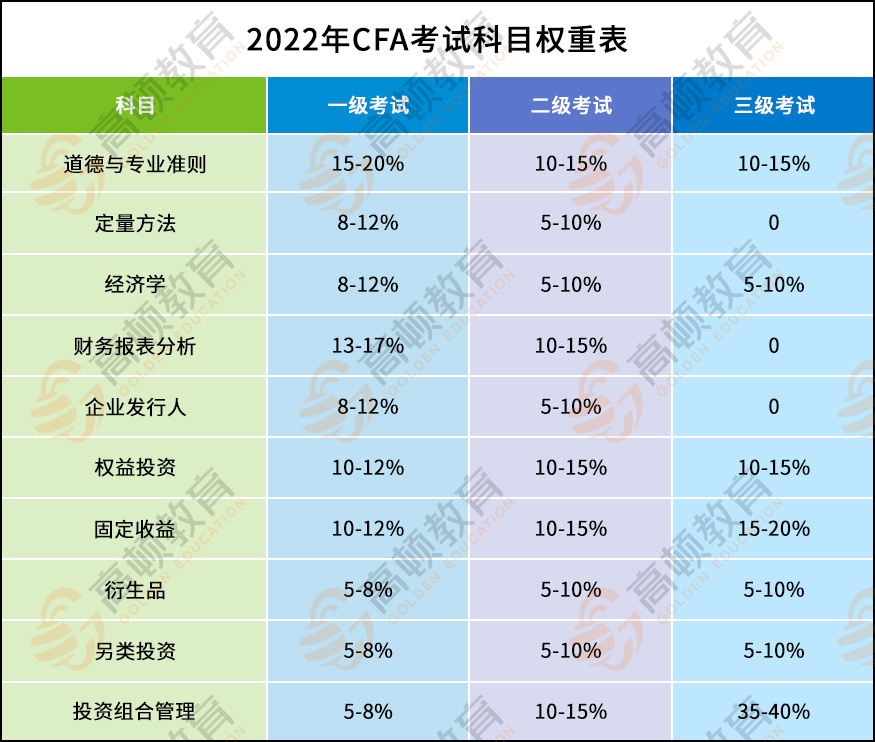

CFA考试科目:职业伦理道德、定量分析、经济学、财务报表分析、公司理财、投资组合管理、权益投资、固定收益投资、衍生品投资和其他投资等。共十门课程。每一级考试的重点不同,只是难度要求随着CFA级数的增加递增,CFA考试每个级别的侧重方向也有所不同。

1.2FRM证书考试与CFA证书考试难度、形式上的对比:

FRM一共只有两级考试,并且考试全部为选择题形式,GARP协会允许考生一次性备考FRM两级考试。

CFA考试有三级考试,在CFA三级中还会有写作题,考生想要获得CFA证书,必须按次序通过一级、二级、三级考试。

CFA证书三个级别考试:

一级考试注重金融工具及技术,包括资产估值入门及证券管理技巧,主要考察考生对投资评估及管理方面的工具及基础理念。

二级考试注重资产估值,包括有关金融工具及基本技术的应用。

三级考试注重证券管理及所有有关分析工具于证券及定息的策略,主要深入考察投资组合管理及资产分配的能力。

FRM证书两个级别考试:

一级考试内容侧重基本的金融工具理论知识,金融市场基础知识和它们的详细定义,以及计量风险的方法,更侧重于概念的理解而非实用性。

二级考试内容强调金融风险管理应用的相关概念,更侧重工具的能力,并将风险管理计量方法延伸到风险价值方法之外。

从CFA考试的覆盖面来看,近乎“金融百科全书”,覆盖了股权投资、债券投资、另类投资、公司金融、衍生工具、计量经济学等近乎所有的与金融相关的内容。学习CFA,可以从0开始重新系统性地构建金融体系,对整个金融市场能有进一步的认识,就算不为了找工作,单纯从增长知识的角度来说也是受益匪浅的。

对于FRM考试而言,系统的介绍了各类金融工具的信用风险、市场风险、操作风险、流动性风险以及各种风险的量化管理办法,非常注重数理统计,可以说学习FRM是对风险管理体系的系统构建,让我们对风险管理有一个全面的认识。

1.3FRM证书与CFA证书考试时间对比

FRM Part I和Part II考试每年5月和11月的第三个周六各举行一次,Part I 8:00-12:00,Part II 14:00-18:00。考生可以选择在同一天完成两个级别的考试,或者分两次分别完成两个级别的考试。PART I均为机考模式,5月的PART II考试为纸笔考模式,12月的PART II考试为机考模式。PART I通过后PART II的成绩才有效。

CFA考试均为机考模式,2022年CFA考试一级为2、5、8、11四个考季,二级为2、8两个考季,三级为5、11两个考季。根据CFA协会的规定,在考试成绩出来前,不可以报考下一段阶段的考试。两次机考之间必须间隔6个月,这个规定是为了让CFA考生在两次考试之间能有6~9个月更充足的复习时间。

1.4FRM证书与CFA证书就业方向对比

CFA职业技能就业方向——针对投资分析管理

适用的工作为投资公司,各类基金公司,投资银行,证券公司,咨询公司,会计师事务所咨询部,会计师事务所审计部(面向金融客户),保险公司,期货,信托,信用评价机构等。

FRM职业技能就业方向——针对金融风险管理

金融领域的风险管理工作,包括不限于合规岗、内控、资产管理岗、投资岗。适用的工作为企业,银行,保险,投资等机构的风险管理部,主要偏重于数量及具体的风险管理方法。

1.5FRM证书和CFA证书在报考条件上的对比:

FRM报名没有学历与专业的限制,因此对于在校的大学生而言,备考FRM是大学期间性价比十分高的考试。

CFA考试对报名有一定的要求,在校大学生需要在大四毕业前12个月才可以进行报名备考。四年制本科或以上学历者可直接报名参加考试;3年制大专学历需加上1年全职工作经验;2年制大专学历要加上2年全职工作经验。

1.6FRM证书和CFA证书适合报考人群的对比:

FRM证书适合哪些人报考?

经济、金融、投资、财务或相关专业学生,金融机构风控人员,金融单位稽核、资产管理者、基金经理人、金融交易员(经纪人)、投资银行业者、商业银行、风险科技业者、风险顾问业者、企业财会与稽核部门、CFO 、 MIS 、 CIO ,其中大部分为服务于大型企业与金融业工作者为主。

CFA证书适合哪些人报考?

经济、金融、投资、财务或相关专业学生,基金经理、证券分析师、财务总监、投资顾问、投资银行家、交易员

1.7FRM和CFA报考人数的对比:

FRM全球考生每年以13%的速度增长,2019年5月FRM考试中我国有数万名考生参加考试。

根据CFA协会提供数据显示,2016年开始中国CFA考生就呈现出爆发式的增长,2016.12(level 1 only)相比2015.12增长49%,2016.6(all levels)相比2015.6增长27%。2017.12(level 1 only)相比2016.12增长38%,2017.6(all levels)相比2016.6增长27%。

通过以上对比大家可以明确,对于非风险管理人员,优先选择CFA无疑。对于风险管理人员,可以先考FRM。毕竟风险管理的内容,FRM要远远多于CFA,对工作的帮助更大;同时CFA报名费等成本也更高,时间周期太长,而FRM最短可以一次搞定。

当然,如果考试顺利在三年内通过FRM和CFA双证考试都不是问题。拥有CFA+FRM双证的复合型金融人才自然更具优势。

CFA考试百科

CFA考试百科

24年全新CFA报名流程&预约考位流程!

24年全新CFA报名流程&预约考位流程!